個人事業主が開業するために必要な費用は?使い道や平均的な金額、調達方法を解説

個人事業主が開業する際の費用は何に必要?金額は?調達方法も含めて解説します

個人事業主が開業する時、様々にかかる費用を開業資金としてそろえる必要があります。開業資金を支払う場面は多岐に及び、必要な金額を計算して適切に調達すべきです。また、開業資金の相場は事業によって異なりますが、平均的な開業資金の金額を知ることはひとつの指針となります。

今回は、個人事業主がそろえておくべき開業資金について解説します。

※この記事を書いている「創業手帳」ではさらに充実した情報を分厚い「創業手帳・印刷版」でも解説しています。無料でもらえるので取り寄せしてみてください。

この記事の目次

開業資金について

開業資金は、事業を始めるにあたって準備を行う時に支払う費用のことです。

開業資金は、新しく起こす事業において必要なものを購入したり物件の取得や改装などに支払ったりする費用の全般を指します。

さらに、当面の運転資金も開業資金と数えられることもあり、その費用は開業前にある程度まとまった金額として準備することが必要です。

こちらでは、開業資金の主な使い道についてあげていきます。

事業所や店舗を構える場合、テナントの賃料もしくは購入費用のような物件取得費用を支払います。

物件取得した際には、物件自体の費用だけではなく敷金・礼金または仲介手数料なども支払う必要があるため、開業費用の中でも比較的大きな金額が必要です。

事業所や店舗の内装・外装を自分のイメージや使い勝手により改装したい時、それぞれリフォームにかかる工事費用などが必要です。

改装の規模や、使用する素材などによっても金額が異なりますが、この費用も開業資金の中で比較的大きなものといえます。

オフィスを持つ場合は、机や椅子、棚などの備品が必要です。また、訪問客用の応接スペースを設けソファやテーブルなども準備しておきたいところです。店舗を構える場合でも、例えば飲食店であればテーブルや椅子の準備は必須であり、これらの備品を購入する費用も用意しなければなりません。

事業所への連絡手段として電話が必要になるのはもちろんのこと、オンラインでの取引きや資料作成などにPCも必須です。そのため、通信回線の開通費用および電話・PCなどの各種機器の取得費用もかかってきます。

これらの機器は、家庭用ではなく事業用の高スペックな通信プランや機器であることが望ましいです。

・通信機器などの費用を抑える方法特に高額の資産となる通信機器について、できるだけ取得費用を抑えるには、中古のものや若干型落ちしたものを選ぶと良いでしょう。

また、リースやレンタルも有効な方法です。ただし、リースやレンタルは月々のランニングコストや契約内容について、よく確認しておくべきです。

新しく起こす事業について、顧客や取引き先に周知させるには、いくつかの方法で宣伝しなければなりません。そのために、ホームページやチラシなどを制作しますが、それぞれにデザインや運用を専門家に依頼するのであれば、その報酬を用意します。

また、ホームページ運用にかかるサーバー費用、チラシであれば印刷費用など、細かいながらも意外と費用がかさむのが宣伝のためのツール制作にかかるものです。

・宣伝費用を抑えるためにはホームページやチラシなどの宣伝費用を抑えるためには、デザインや運用などを外注するのを避け、自分自身で行うのもひとつの方法です。

特に、ホームページ作成に関しては、簡単かつ直感的な操作である程度希望するデザインのホームページを作れるサイトが多くあります。このようなサービスもうまく活用し、できるだけ宣伝費用を抑えることを検討しましょう。

これら開業に必要な費用から開業資金を算出するためには、今後の事業成績で得られる利益に対して必要十分な費用であるかを考えます。例えば、初年度は軌道に乗るまでの小さな利益を見込んでいるのであれば、備品なども大掛かりなものを購入せずとも良いかもしれません。

また、前述のように通信機器も中古や型落ち、リースやレンタルで十分なことも多くあります。

このように、どの部分で費用を抑えられるかを考えたうえで、絶対に費用をかけたい部分を決めます。その合計金額が、費用対効果を下げるとしたら、さらに開業資金について見直しが必要です。

開業資金に加えて運転資金も用意すべき

開業資金は、開業で必要となる費用全般のことですが、開業にあたってはこれとは別に当面の運転資金も準備しておくべきです。

運転資金は、事業の継続にかかるランニングコストともいえます。

例えば、顧客と取引きをして売上げが発生したとしても、売掛金処理をしていれば、その売上が入金されるのは1カ月~2カ月程度先のことです。その間にも、商品や原材料の仕入れ、さらには事業所の賃料や光熱費、通信費などの各種費用は支払わなければなりません。

売上げの入金がない状態で、費用だけ出ていく期間に資金に余裕がなければ、その時点で事業は傾いてしまう可能性が高いです。そのため、開業資金とは別に運転資金もきちんと用意し、現金の流れを把握してうまく資金繰りを行うことが求められます。

運転資金として準備する金額を計算するには、事業計画により見越した利益に基づき、それにかかる以下の金額を考える必要があります。

売掛金は取引き先から回収する予定の金額であり、在庫も今後の売上げを得るためのものです。

これに対し、取引き先に支払う買掛金などの金額を差引けば、事業でのランニングコストにかけられる金額が算出できます。ランニングコストを賄うに十分足りるだけの運転資金を準備するためには、上記3つの金額を想定して計算しましょう。

運転資金の一般的な目安としては、開業してから向こう3カ月分のランニングコストを考えると良いとされています。

これは、売上げについて売掛処理をした場合でも、3カ月あれば回収できると想定され、運転資金が底を着く前に入金があれば、その後は安定した資金繰りを行えるためです。つまり、開業時に準備する運転資金は、売掛金入金がある時期を見越して準備すれば良いということになります。

開業資金の会計上の扱いについて

開業資金は、開業の準備にかかるすべての費用であり、会計上では多くのものを勘定科目「開業費」として扱います。

しかし、開業費として計上できるものとできないもの、また経費として認められるかどうかには、一定の条件があるので注意が必要です。

開業費には、開業前に供した費用であることが前提とされ、主に以下のようなものが該当します。

一方、開業前に支払った費用の中でも開業費として計上できないものがあります。

・改装費内装や外装の改装費に関しては、事業を続けていくうえでの資産もしくは修理などを施した修繕費とみなされるなど、ケースは異なりますが、開業費として計上はされません。

・仕入れにかかった費用商品や原材料の仕入れにかかった費用は、事業を進め商品やサービスとして提供することを前提としており、開業後に売上げとなりえるものです。そのため、開業費ではなく売上原価として計上されます。

・賃貸物件の敷金、礼金事業所を賃貸する場合、入居時に支払う敷金や礼金は、いずれも開業費に含まれません。これは、敷金については退去後に返却されることから資産として考え、礼金は賃料の一部として捉えられるためです。

・価格が10万円以上の備品などPCやプリンター、コピー機などのように取得した費用が比較的大きなもののうち、10万円を超える費用も開業費とはなりません。この場合、長期的に使用する固定資産とされ、備品の耐用年数に応じて毎年少しずつ経費として償却処理を行う必要があります。

※個人事業主と法人の扱いの違い開業費は、個人事業主では認められているものでも、法人ではこれらが認められず経費計上しなければなりません。法人における開業費は、開業前までに供した費用の中でも特殊な場合のみとされています。

個人事業主に認められる一般的な開業費は、法人では事業運営において恒常的に支払うものとみなされ、開業費には含まれないことが多いです。

開業資金は、支払ったタイミングが開業前か開業後かで会計上の扱いが異なります。

開業前に様々なものに供した開業費は、事業を展開するうえで継続的に必要なものと判断されることから、繰延資産として考えます。そして、開業費になりえるものはすべて繰延資産として計上し、固定資産と同様に毎年償却処理をしなければなりません。

開業費を繰延資産として償却するにあたり、会計処理の際と税法上での取扱いは若干異なっています。会計処理上では、5年間にわたり均等償却していきます。一方、税法上では任意償却が可能です。

・均等償却とは開業費を償却年数分だけ均等に分割し、同じ金額を償却する方法です。

・任意償却とは償却費として経費計上する金額を0円~開業費すべての金額の間で、金額を任意で決めて償却できます。つまり、売上げが少ない年には償却費を少なくし、大きな黒字を打ち出した年にまとめて償却するといった方法も可能です。

一方、開業後に備品を買いそろえたり、宣伝に費用を費やしたりなどの支出が発生した場合、それぞれ消耗品費や広告宣伝費のような経費として計上されます。つまり、支出が開業にかかるものであっても、事業運営における通常の経費と同様の扱いとなります。

このように、開業前と開業後では、会計処理上での違いがあるため、注意が必要です。開業に際して支出した費用の領収書は、開業前と開業後できちんと分けておくことが大切です。

開業資金のおおよその平均値について

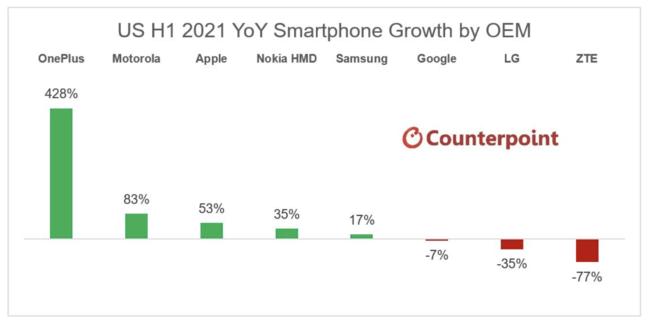

開業する業種によって、開業資金の費用には幅がありますが、おおよその平均値を出しているデータがあります。

2020年度の調べでは、新たに開業した人が費やした開業資金の平均は、およそ989万円です。この数値は、1991年から比較してなだらかに下降しています。

開業資金の平均値が下降傾向にあるのは、比較的小規模での開業が一般的になったこと、またフランチャイズなどにより安価で開業できる手段が増えたことが要因のひとつと考えられます。

上記のように、比較的少ない資金で開業する人が多くなったことを示すデータとして、開業資金が500万円未満とする割合が徐々に増加しているという結果があります。500万円未満で開業した人の割合は、1991年と比較して2020年ではおよそ2倍です。この結果から、少ない資金で事業を始められるチャンスが増えたともいえます。

開業資金の調達方法

こちらからは、開業資金の主な調達方法についてあげていきます。

・自己資金を捻出する自身の貯蓄などから自己資金を捻出し、自ら事業に出資する形です。

・従業員からの出資を受ける株式会社において、従業員が会社の株式を所有する従業員持株会を設置している場合に、従業員からの出資を受けられます。

・他企業から出資を受ける株式会社が他の企業に自社の株式を譲渡して出資を受けるものです。

・ベンチャーキャピタルで出資を受けるベンチャーキャピタルとは、今後成長が見込めるベンチャー企業に対して出資する投資家であり、多くは企業単位で行われています。

・エンジェル投資家の出資を受けるエンジェル投資家は、個人単位でスタートアップなどに対し成長を見込んで出資する投資家です。

・クラウドファンディングで資金を募るインターネットサイトに自身の事業内容を掲載し、共感を持った一般の個人から協賛のような形で資金を得られるシステムです。

・銀行で個人向けローンを組む銀行では、開業にかかる資金のための個人向けローンを販売しています。個人向けであれば、会社の実績がない状態でも個人の信用により借入れることが可能です。

・親族や知人から借入れるより身近な方法として、親族や知人から資金を募って借入れることもあります。ただしこの場合、金銭トラブルには注意が必要です。

・信用保証協会からの保証を利用して融資を受ける金融機関から融資を受ける場合、信用保証会社の審査により保証を受けて、信用度をつけることで借入れしやすくなる方法です。

・事業主として銀行から融資を受ける開業する前の事業主は、実績がないことから銀行での融資はハードルが高いものと思われるかもしれません。しかし、事業計画書の提出など、具体的なビジョンがある場合、相談に乗ってもらえることもあります。

・事業主として信用金庫から融資を受ける大手銀行ではなく信用金庫の場合、開業前の事業主を積極的に支援しているところもあります。そのため、事業主向けの施策を用意しているところも多いです。

・日本政策金融公庫から融資を受ける日本政策金融公庫では、開業する事業主を支援するために様々な制度を設けています。融資のためには審査がありますが、申請条件のハードルは比較的低く設定されています。

・商工会議所の推薦をもらい融資を受ける事業を行う地域の商工会議所において推薦を受けることで、日本政策金融公庫から無保証・低金利で融資を受けられる制度です(マル経融資)。

・各種補助金、助成金国や各自治体では、それぞれに開業のための補助金や助成金制度を設けています。金利なども発生せず、資金繰りしやすくなる方法です。

・再就職手当を受給する開業する前に会社に雇用されていた場合、雇用保険制度により再就職(開業)した際に手当を受給することができます。

以上のように、開業資金を調達する方法は多数あります。しかし、やはり自己資金はある程度しっかり準備しておくに越したことはありません。自己資金があることがわかれば、金融機関からの信用も得やすいですし、何より出資や融資を受ける金額が少なく済みます。

開業を考えている人は、まずは堅実に自己資金の貯蓄から始めることをおすすめします。

まとめ

開業にかかる費用には様々なものがあり、まずは何にお金が必要であるかをリストアップして、開業資金のトータルを算出しておくべきです。会計上では、開業資金の中でも開業費として繰延資産になるものとならないもの、また開業後の支出により通常の経費として計上するものに分かれるため、注意が必要です。

開業資金の調達方法にもいろいろなものがあるため、自己資金と合わせて適したものを選ぶようにしましょう。

創業手帳の冊子版(無料)は、開業にかかる費用の概要や会計処理方法、資金調達方法などについて詳しく解説しています。開業をお考えの方は、ぜひ参考にしてください。関連記事開業資金を集めるにはどうすればいい?知っておきたい制度や手法をまとめました開業資金調達に!融資審査の通る確率が格段に上がる4つの対策(編集:創業手帳編集部)

このカテゴリでみんなが読んでいる記事 1位資金繰り【経営者必見!】いま使える新型コロナ支援制度をまとめました~活用例もご紹介 2位資金繰り事業計画書とは?4つのメリットや注意点、書き方解説!事業計画書は起業や資金調達の成功ポイント 3位資金繰り小規模企業共済とは?危ない?加入資格から解約方法、メリット・デメリットまで解説!